相続対策

保険による対策

相続において相続の基礎控除(税金の優遇)があるように、生命保険にも基礎控除が別に存在します。

この知識を知っているかどうかで優遇される税金が変わってきますので、相続対策によく使われます。

一時所得にする方法

相続財産が多く高額な場合、かかってくる相続税率も高くなってきます。その場合には・・・ 長男を契約者(保険料負担者)と受取人にし、被相続人を被保険者としておくと、万が一の場合に長男に支払われる死亡保険金は相続税の対象になりません。(一時所得となります)

この時、長男がその保険料を負担することが難しい場合、 被相続人が贈与することもできます。

これを保険料贈与といい、例えば毎年120万円ずつ贈与しても贈与税額は1万円で済みます。

不動産による対策

事業、居住用の宅地は低く評価する

遺産の中に、一定の要件を満たす被相続人等の住宅や事業に使われていた宅地等がある場合、その宅地等の評価額の一定割合を減額する特例があります。これを、小規模宅地等についての相続税課税価格計算の特例といいます。特例の適用を受けられるのは、個人が相続や遺贈により取得した宅地等で、次のすべての用件に該当するものです。

-

相続開始直前に、被相続人または被相続人と生計を共にしていた被相続人の親族の事業用、もしくは居住の用に供されていた宅地等であること この「事業」には、事業と称するに至らない不動産の貸付や、これに類する行為(準事業)も含まれます。

- 建物または、構築物の敷地の用に供されていたものであること

-

棚卸資産に該当しないものであること

- 一定の限度面積までの部分として、各相続人等の合意の下に選択したものであること

- 相続税の申告期限までに分割されていること

最大 80% まで減額して評価することができる

特例の適用を受けられる宅地等には、区分に応じた限度面積が設けられています。

また、宅地等の利用状況、区分に応じて減額される割合も異なります。

なお、この特例の適用を受けるには、相続税の申告書に、この特例を受ける旨、その他所定の事項を記載して、遺産分割協議書の写しや相続人の住民票・戸籍の附票などの必要書類を添付する必要があります。

贈与による対策

![]()

110万円の基礎控除を利用する

例えば 2人に5年間110万ずつ毎年贈与した場合。

2人×10年間×110万円=2,200万円になります。

合計で2,200万円渡しているのに、贈与税はゼロ!

さらに相続財産を減らすこともできるので、メリットが非常に高いです。

ただ、この方法はしっかりと行わないと税務署から贈与を否認される場合があり、あえて120万円ずつ贈与を行い、税率10%で1万円だけ払い申告と納税をおこなう。この方法で税務署対策もバッチリです。

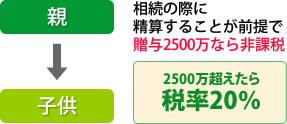

相続時精算課税制度を利用する

H15年1月1日から導入された制度になります。簡単に説明すると生前贈与のような制度です。

生前に贈与した場合には、贈与税を軽減することが出来ますが、軽減する代わりに相続の際は、その贈与された財産を相続された財産にプラスして相続税がかかってくるという制度になります。

![]()

- 2,500万円までは贈与税を免除(2,500万を超える部分は一律20%の贈与税)

住宅資金であれば3,500万円まで非課税

- 満65歳以上の親から満20際以上の子供への贈与に限られます。

- 支払った贈与税は相続の際の相続税から控除ができる

- (1)の金額以内であれば何回贈与を受けても非課税になる。

相続時精算課税制度とは?

贈与税と相続税を一体化させた課税方式になり、将来において相続関係にある親から子へ生前贈与を行い易くするための制度です。

相続時に精算することを前提に、2,500万円までの贈与なら、贈与税が非課税扱いになります。

贈与税の額が非課税枠を超えた場合に一律で20%の税率で課税され、その贈与税は相続の際に贈与財産を相続財産に加算して計算された相続税額から控除されます。

(贈与財産は贈与時の価額とします)また、贈与税額が相続税額を上回る場合には還付されます。